从爆火到沉寂 自驱型NFT工厂Art Gobblers为何转不动?

Art Gobblers在上线20天内快速走完了它的高光时刻。

原本,这个计划自驱运转的NFT艺术生产平台计划用动态铸造NFT并绑定生态Token的机制,完成一场改造NFT发行和价格发现方式、让社区自我运转的实验,现在看来它暂时性地失败了。Gobblers NFT没能逃离先涨后跌的市场规律,发起人[在项目启动后不再为项目工作]的计划反而让社区生出先天不足的担忧。

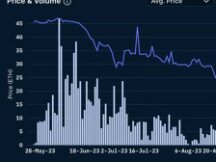

11月1日,Art Gobblers上线当天,Gobblers外星人形象的NFT以1698万美元的交易量超越CryptoPunk、BAYC无聊猿等NFT龙头项目,站上板块冠军。伴随着生态通证Goo的产出,Art Gobblers迅速在二级市场受到投资者追捧。

根据CryptoSlam数据平台显示,当日,Art Gobblers NFT地板价最高冲至15.5ETH,约合为2万美元,但开局即巅峰,到了11月18日,该NFT的地板价已回落至3.75 ETH左右,约合4000美元,相比顶点缩水75.8%,24小时交易量也下降到7.5万美元,排名跌至三十名开外。

原本,Art Gobblers计划用动态铸造NFT并绑定生态Token的机制,完成一场改造NFT发行、价格发现方式、社区运转模式的实验,现在看来,它暂时性地失败了。

在Art Gobblers的理想世界中,Gobblers NFT既是产出Goo的生产力,也是艺术创作者展示作品的画廊,Goo则由Gobblers NFT的动态产出和持有人的质押调节,并为创作者提供购买创作工具Blank Pages画布的经济资源。以绑定NFT与生态Token的方式设计经济模型,Art Gobblers试图打造一个去中心化的、自驱动的NFT艺术生产平台。

理想很丰满,现实有点骨感。Gobblers NFT没能逃离先涨后跌的市场规律,发起人「在项目启动后不再为项目工作」的计划反而让社区生出先天不足的担忧。想要自驱运转的Art Gobblers为何转不动?

绑定NFT与Token以经济模型自驱?

Art Gobblers的发起方是艺术家贾斯汀·罗兰(Justin Roiland)和知名加密资本Paradigm。罗兰最为人知的身份是编剧和演员,他是知名电视动画《Rick and Morty》(《瑞克和莫蒂》)的制作人;而Paradigm则是专注于加密资产领域的投资机构,由Coinbase的联合创始人Fred Ehrsam和前红杉合伙人Matt Huang共同创立,曾是Coinbase、Maker、Uniswap、Compund、dYdX和Sky Mavis(链游Axie Infinity开发者)等知名Crypto项目的投资人。

罗兰有粉丝基础,Paradigm是知名机构,「双名人」背书让Art Gobblers自带光环,未上线就已经被加密社区广泛讨论。Art Gobblers也的确与众不同,与单一的NFT图片、视频、音频等项目不同,它自定义为实验性的「去中心化艺术工厂」,可以视作一个自驱动的NFT生产平台,希望借助Token经济模型,让NFT从制作、生产到二级市场流通及收藏过程自我运转,主打「无人工干预」的NFT产品链——让艺术家自行创作、用户自主收藏、平台自我运转。

自驱型的艺术工厂Art Gobblers由三个核心内容组成——Gobblers NFT(生产力) 、生态通证Goo(生产关系)、Blank Pages空白画布(生产工具)。

Gobblers是以外星人形象展示的动画NFT系列,发行总量为10000个,分为普通和传奇两个级别,传奇级NFT占发行总量的10%。

Gobblers外型

Gobblers形象各异,表情和四肢随场景摆动,形象的共性特点是嘴大、肚子大,这样的设定还具有功能性,即嘴巴可以吞噬艺术家在平台上创作的NFT作品,肚皮是一个画廊,被吞噬的NFT作品会呈现在画廊中。因此,Gobblers外星人也被称为「吞噬星人」。

Gobblers吞噬NFT后会展示在肚皮画廊中

Gobblers NFT也是进入Art Gobblers社区通行证,持有者经验证后可加入官方的Discard社区。

Goo是Art Gobblers平台的ERC-20标准Token,属于生态自运转的经济动力资源,已经与平台同步上线。

用户抵押Gobblers NFT后可自动生成Goo,生成速度与持有的NFT数量、级别和Goo的持有量有关——持有NFT和Goo数量越多,NFT级别越高,生成Goo的速度越快。抵押传奇级Gobbler NFT产生Goo的速度是抵押普通级的2倍。

需要注意的是,Goo发行量无限。一些玩家指出,用户获得Goo的最佳方式是持有并地抵押Gobblers NFT,而非从二级市场购买。不持有NFT而囤积Goo的价值不大,因为NFT持有者会一直生成Goo,相当于变相稀释了二级市场的价值,仅投资Goo的人很可能损失惨重;而计划多持NFT又少持Goo的玩家又很吃亏,因为生成Goo的速度非最优。这种NFT与Token需要平衡双持的机制正是Art Gobblers试图自驱的模型。

Blank Pages(空白画布)是Art Gobblers生态内的耗材类NFT,是艺术家创作新NFT作品的工具,这个工具型NFT的发行量也是无限的。

艺术家创作时需要用Goo购买Blank Page,被称为Drawn Page的作品NFT可供用户购买、收藏。

Gobbler的级别及持有人决定了要吞噬、展示哪些新的NFT作品,Gobbler的流转也决定了这些新作品的转移,因此,Gobbler NFT的价值很可能最终由创作者创作的作品决定,就像画廊收录到名作决定了画廊的知名度一样。

纵观Art Gobblers的系统设计,Gobbler外星人负责「生产」Goo,Goo供创作者拿来购买Blank Page创作新的NFT作品,然后被Gobbler吞噬后展示在肚皮画廊上,如此形成生态闭环。但想要良性运转,就需要在Gobbler NFT、Goo Token和Blank Pages的产出平衡上做出良好的设计,在生产力、生产工具充足时,还得让Goo具备消耗与激励的双重功能从而实现良性的生产关系,哪个都不能过多或过少。

为此,Art Gobblers在各种NFT的释放和Goo的归属上做了一场机制实验。

强化NFT持有者权益缺乏创作者激励

作为见识了各种经济模型的加密投资机构,Paradigm为Art Gobblers专门设计了一套NFT释放模型——VRGDA(可变利率)机制。该机制的核心原理是根据NFT的销量来调控NFT发行速度——当销量超出计划时,提高铸造价格减缓发行速度;当NFT销量回落时,降低铸造价格刺激市场流通。当NFT的产出速度可弹性调节时,理论上Goo的产出也会自动调节。

Art Gobblers试图以这样的方式改变过去「一次性发行NFT」产生的网络问题及市场问题。

传统方式下,一个NFT系列作品往往按照统一定价、同一时间开启铸造,这就造成NFT以智能合约启动发行时会吸引大批早鸟用户。一窝蜂的铸造如果发生在以太坊上,网络直接会以Gas费暴涨发出拥堵信号,甚至出现「铸造Gas费比NFT定价都高」的现象,还有人出现过支付巨额Gas费最终没有铸造出NFT的情况。

除了网络问题外,统一定价、同时铸造NFT的方式无法充分给予市场发现价格的空间。早鸟涌入智能合约不计成本地铸造某个NFT,往往营造出「市场稀缺感」,使得价格在NFT的铸造期暴涨。事实上,短期的大量供应本质上稀释了NFT价值。于是,铸造期一结束,抛压直接压垮NFT价格。这种短期内速涨、速跌的市场氛围,不仅不利于NFT的用户市场,还容易让一些并不打算长效发展的项目靠营销搞「一波流」后玩消失,造成「劣币驱逐良币」的市场环境,伤害整个NFT创业行业。

已经有NFT项目看到了问题并试图改变,但收效甚微。比如日漫风格的Azuki早期发行时采用了荷兰式拍卖的方式(设定一个最初拍卖价格,随着时间流失,价格逐渐降低),8700个Azukis NFT以1 ETH的起拍价开始铸造,但没想到,2分钟内就铸造殆尽,「时间」在市场的疯狂下根本不可控,依然造成了链上的严重拥堵。而像素人Nouns则严格控制了NFT生成的时间,以每天生成并拍卖一个新NFT的速度产出,无上限的发行总量能让产出时间高达上万年,速度是降下来了,用户的热情也被一并消耗着,十分考验项目本身的运营。

基于NFT发行市场的痛点,Art Gobblers让Gobblers NFT和Blank Pages NFT的产出都采用VRGDA(可变利率)机制,固定一个时间表,让市场需求和市场预期来平衡NFT的产出。

据悉,Gobblers NFT总量为10000个,11月1日,Art Gobblers对外公铸的释放量为2000个,剩余8000个将按照VRGDA机制开放铸造,初始速度每月为200个,随着时间推移速度减慢,总发行周期预计在8年。Blank Pages早期的日发行量为69页,最后会稳定在每天10页。

Art Gobblers运转机制

而与Gobblers NFT绑定产出的Goo,本质上就不是一个供二级市场投资用的加密资产,而属于实用型Token,主要供Art Gobblers平台内的用户使用,场景包括NFT持有人用于质押产出Goo、创作者消耗Goo购买画布,未来可能会增加其他消耗方式。因此,Goo的产出除了由Gobblers NFT的质押数量和级别所控制外,也直接决定了该Token的长期权益归属——NFT的持有用户。

具体来说,Goo生产率由用户同时持有Goo和Gobblers NFT的数量共同来决定,用户想要保持Goo的高产出,就需要将NFT和Goo的数量保持在一定的比例内,形成最优策略。大量移除Goo或NFT后,单持的产出量永远不如双持。

Art Gobblers如此设计的目的值得思考,它似乎需要平台NFT的用户长期保持Goo的持有,产生持续向心力,并以Goo与NFT的持有来形成生态内两种资产的深度绑定。Paradigm将此定义为渐进所有权优化(Gradual Ownership Optimization),让NFT用户与Goo的持有者形成同一群体,保持生态的向内驱动。

为何如此?这就要从现行NFT项目的社区问题出发。

很多NFT项目都将自发行的同质化Token作为治理权益凭证来使用,虽然在初始发行时也绑定了NFT的持有人(给持有人空投或质押NFT获取),但这种绑定并不深度。不特定的市场参与者可能会为了治理代币的财富效应而持有NFT,一旦获得治理代币,便将之与NFT双抛变现。此外,投资者与NFT用户存在重叠,双方持有治理代币的目的不同,Token的社区治理权益在市场参与者的参与下也变得极为不稳定。假如项目需要治理解决提案问题,用户和投资者均是治理代币的持有人,提案的投票结果有时候并不反映社区的共识,这就容易给项目的发展带来阻滞,甚至直接让社区溃散。

Paradigm提出渐进所有权优化机制,让Goo长期保持在NFT持有人手中,目的之一是消除分歧,统一社区生态的管理。但这也存在一个问题,用Gobblers NFT绑定Goo,调控这个消耗资源的产出,会不会导致Goo的供给不足,影响创作者对Blank Pages的获取。如果这个环节受到影响,可以被Gobblers NFT吞噬式展出的作品就会减少,那么「画廊」本身的价值就会大打折扣。当Gobblers NFT不值钱时,卖出就会成为它的命运,这也直接会影响Goo的产出量,从而形成恶性循环。

发起人计划「放养」项目 社区生隐忧

Goo显然不是一个单纯的金融向加密资产,它与Gobblers NFT绑定,给Art Gobblers平台上的艺术家们提供源源不断的经济资源,创作出好作品。而艺术家们的作品直接赋能的并非Goo,而是Gobblers NFT和整个平台的价值。如何吸引优秀的创作者才是Art Gobblers做大、做强的关键。

尽管设计了NFT的「可变利率」发行机制,但Art Gobblers的NFT系列还是没有逃离铸造期的大涨、结束铸造后大跌的规律。想要改造NFT发行市场的实验似乎暂时性地失败了,优化生态Token所有权的实验还在继续。

至于整个Art Gobblers生态能否凭借加密经济的设计模型而自驱,这个还需要时间检验,但有趣的是,社区似乎对自驱这种「放养」模式的未来有点不放心。

Art Gobblers官方在平台介绍中表示,项目一旦启动,贾斯汀·罗兰和Paradigm都不打算再继续为平台工作,选择让社区及生态自行运转。因此,在项目启动了20天后,社区也没有看到发展路线规划图,官方只组建了一个以NFT为准入门槛的Discard社群,供持有者交流讨论。一些人担心,一开局就自驱的方式会不会让Art Gobblers如同文本框NFT系统Loot一样昙花一现。

对于整个NFT项目市场而言,Art Gobblers的亮点就是将生态Token的场景从治理进一步向实用转换,让NFT的用户(持有者、创作者、收藏者)使用Goo,特别是让创作者使用。但Goo的权益性过强、激励性不足很可能无法调动创作者的积极性和吸引力,当创作量下降时,那么,这个去中心化的NFT艺术生产系统还有多大的价值呢?

Scan QR code with WeChat