DeFi 金库的新思维模型

从2020年夏天,由COMP流动性挖矿开始的Defi牛市,已经使许多Defi协议成为快速增长的收入怪兽。大多数会认为这让他们处于一个舒适的财务状况,而对DAO金库的浅显调研似乎证实了这一点。例如,OpenOrgs.info显示,顶级的Defi协议坐拥数亿美元,Uniswap甚至达到数十亿美元。

然而,几乎所有这些所谓的金库价值都来自项目的原生代币,如UNI、COMP和LDO,如下图所示:

虽然可以说项目金库中的原生代币可能是财务资源,但将它们作为资产计入资产负债表弊大于利,并且经常被用作资金管理不善的借口。

为了阐明这一点,让我们快速地绕过传统金融部分。

原生代币不是资产

虽然Defi代币在法律意义上不被视为股权,但我们仍然可以从传统公司如何计算其股份中学习。简单地说,流通股(所有可供公开交易的股票)和限制性股票(目前已授予的员工股票)共同构成了公司的流通股。

这些发行在外的股票是授权股票的子集,授权股票是对发行总量自行设定的软上限。至关重要的是,已获授权但未发行的股票不会计入公司的资产负债表。他们怎么能这样呢?计算未发行股票将允许一家公司通过授权更多的股票,而不出售这些股票,从而任意膨胀其资产。

我们希望您能看到DAO金库券与本地代币的联系:这些是授权但未发行股票的加密等值物。它们不是协议的资产,只是报告DAO可以“合法”发行和向市场出售多少代币。

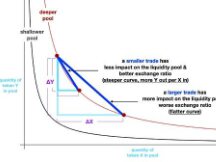

因此,一个DAO是否将少量或大量的代币授权到其库中是没有意义的:它没有说明其实际购买力。为了说明这一点,想象一下Uniswap试图出售其2%的资金。当通过1inch执行这一交易时,将订单发送到许多链上和链下市场,对UNI的价格影响将接近80%。

真正的DeFi金库

忽略已授权但未发行的股票,我们可以得到一个不同的、更准确的Defi金库的图像。在此练习中,我们将非原生货币进一步分解为三类:(1)稳定币,(2)蓝筹加密资产,以及(3)其他非稳定加密资产。使用这种新的分类,Uniswap 的资产约为 0,只有 Lido 和 Maker 拥有超过 5000 万美元的资产。

但是为什么这么大的金库会有问题呢?

首先,我们已经看到发行新股是不够的,你还必须在市场上出售。这将导致价格影响,并很快成为更大销量的限制因素。但进一步说,市场为您的原生代币支付的价格是没有保证的,但非常不稳定。

其次,价格取决于整体市场状况。加密货币市场已经经历了几个投机周期,在这些周期中,代币可以达到令人兴奋的估值,但也可能崩溃90%以上,并在那里停留很长时间。

第三, 当 Defi 项目急需流动性时,可能与项目特定的风险相关:例如, 当一个项目因 bug 或黑客攻击而遇到大型破产事件并希望让用户完整时,代币价格也往往会被压低——特别是如果持有人期望一个稀释的事件。

案例研究:黑色星期四揭露了MakerDAO的财务状况

持有金库储备不足的风险不仅仅是理论上的,正如MakerDAO在2020年3月12日(通常被称为“黑色星期四”)的市场崩盘中亲身经历的那样。流动资产的缺乏使MakerDAO信贷系统面临崩溃的风险,尽管危机最终得到了化解,但它导致了代币持有者价值的严重侵蚀。让我们看看结果如何:

从MakerDAO于2018年推出到2020年3月,该DAO使用净利润回购和烧毁MKR代币(将资金返还给代币持有者),总共銷毀了14,600 MKR,成本超过700万DAI。在此期间,MKR代币的平均价格在500美元左右。

随后黑色星期四到来,由于价格急剧下跌和以太坊网络拥堵,Maker未能及时平仓,导致协议损失600万美元。在扣除当时MakerDAO金库中的50万DAI后,它必须通过在市场上拍卖MKR代币来弥补剩余的550万DAI的损失。最终,该公司总共卖出了20,600個MKR,平均售价约为275美元。

直到2020年12月,Maker的累计收益才通过回购将代币供应减少到最初的100万MKR供应,总成本超过300万DAI(同样,MKR的平均价格约为500美元)。

图片:Makerburn网站显示,黑色星期四的崩盘导致了代币的大量稀释。

总而言之,“黑色星期四”的600万美元信贷损失抹去了过去三年累积的1000万美元收益。如果Maker以DAI等稳定资产的形式持有更多金库储备,这400万美元的额外损失本可以避免,因为他们本可以用这些资金来覆盖资不抵债的贷款,而无需以低价出售MKR。换句话说,梅克通过持有更多的金库可以获得高达400万美元的额外价值。

虽然很难提前评估资金需求,但截至黑色星期四,DAI Maker持有的50万欧元几乎肯定太少了。对于协议的1.4亿未偿贷款,它仅占0.35%的缓冲资本,而大多数传统金融机构持有至少3-4%的风险资本。而且这还没有考虑到运营费用和工资,在市场低迷期间,如果这些费用没有被非本土金库资产覆盖,可能会导致进一步的被迫抛售。

理解回购和股息

许多Defi项目天真地将其代币视为金库资产,并可能不得不在最糟糕的时间出售它,这是缺乏如何设计框架的结果。虽然有很多方法来运行一个协议,但从业者可能从下面的指导方针中受益。

规则1:DAO的目标是最大化长期代币持有者的价值。

规则2:当付诸实施时,规则1建议,协议拥有或获得的每一美元收入都应该分配到最有利可图的用途上,折现到现在。期权通常包括将钱存入金库,将其再投资于增长或新产品,或通过代币回购或股息将其支付给代币持有者。

只有当这笔钱在协议之外(税后)对代币持有者有更高的回报时,才正确地将钱支付出去,而不是储蓄或再投资。在实践中,我们看到许多Defi协议支付的资金可以用于增长或存储在金库中以备未来支出。根据我们的框架,这是一个很大的错误。在Maker的例子中,我们已经看到它如何为代币出售现金,但随后不得不以更高的资本成本用代币回购相同的现金。

总的来说,我们建议不要认为支付股息或回购代币在某种程度上是“奖励”代币持有者,而内部再投资则不是。对于代币持有者来说,最有价值的决策是使每一美元的回报最大化的决策,无论是内部还是外部。

规则3:当遵守上述规则时,DAO成为其自己的代币的非循环交易者。如果DAO认为其代币估值过高,并且内部再投资有良好的回报,那么它应该出售代币换取现金,并将现金再投资到协议中。几乎可以肯定,所有牛市都是如此。当DAO看到其代币的价格低于公允价值,并且它有多余的现金,但内部回报不高,那么它可以回购代币。几乎可以肯定,所有熊市都是如此。

迈向更好的金库管理

最后,我们想分享我们对DAO应该如何管理他们的财富的看法。我们想出了以下规则:

规则4:DAO应该立即从其金库贴现原生代币——它们是加密货币,相当于授权但未发行的股票。

规则5:DAO金库需要在下一次熊市中生存下来。它可能不会发生在下周或下个月,甚至明年。但在加密货币这样一个由投机驱动的市场中,它将会发生。建立一个可以持续2-4年的金库,即使整个市场崩溃了90%,而且会持续一段时间。

我们特别推荐2-4年,因为你想要足够的时间来度过已知标准下最长的加密冬天,但又不能太久而导致你变得富有和懒惰,或者因为像对冲基金一样运行协议而分心。

考虑到大型开发团队和流动性挖掘项目的主要DAO的已知运营费用,今天几乎没有满足这个条件的。这意味着,他们中的大多数或所有人应该利用牛市来出售代币,并构建具有稳定资产的真正金库,这不仅将使他们在即将到来的熊市中生存下来,而且有望使他们领先于竞争对手。

规则6:DAO金库应了解其特定应用负债并对其进行对冲。例如,一个贷款市场可能计划每年有一定比例的贷款头寸失败。虽然他们没有明确地这样说,但不言而喻的是,贷款市场承担了这种风险。因此,承销成为他们资产负债表上的一项常规成本,可以相应地进行对冲。与此同时,像Uniswap这样更精简的协议可能不会承担额外的风险,因此在一个小得多的金库中也能做得很好。

文章来自Hasu和monetsupply

致谢:Larry Sukernik, Georgios Konstantopoulos, Dan Robinson, Tarun Chitra, Ali Atiia

对“对抗金库的新思维模式”的5个回答

Beepidibop.eth (@beepidibop):

IMO 很多支持在国库评估中忽略原生代币的观点可以通过借贷市场来解决。

如果你可以铸造合成币或提供原生代币作为抵押品(无需出借代币),作为突发/主要成本的融资手段,市场上就不会出现代币稀释。原生代币是为这些突发事件融资的一种手段,是真正有价值的资产。

以TradFi为例,如果一家公司的首席执行官不能在不引起市场动荡的情况下卖出股票,但仍然可以用股票来借钱,那么他的股票是否毫无价值,或者它是否值得作为抵押的贷款?

n0nd3scr1pt:

举个例子,如果一家公司说一家银行被黑了,失去了所有的存款,那么可以用这家公司的股票来借款的金额可能会大大减少。

Beepidibop.eth (@beepidibop):

有了像Fuse这样的未经许可的贷款池,总会有人愿意承担风险。尽管不是在一个未经许可的池中,Alpha Homora在今年早些时候被黑客攻击后,仍然设法以Alpha作为抵押从Cream获得了一笔贷款。

不过,无许可池的利率可能会飙升,这将阻碍本地代币的效用,但我认为它的价值仍远不为零。

John Francis:

你应该看看CoreDAO (https://medium.com/core-vault/coredao-security-audit-public-review-3e20eef62e2d)——他们已经从一开始就实践了这一愿景——这些开发者走在了前面。

Abba:

如果论点是 DAO 国债需要设置资金以在熊市期间使用,那么将BTC和ETH视为“蓝筹股”资产是没有意义的。以Maker为例,如果他们持有ETH,然后在2020年3月以低于100美元的价格出售ETH,以弥补缺口,这可能比以275美元的价格出售MKR更糟糕。

持有稳定+原生代币的杠铃方法可能是一种更好的方法。稳定币可以提供收益,也可以在熊市时出售而不受减值影响。

更高的代币价格对情绪/士气/可见性是积极的,所以持有和/或购买代币可以具有积极的反身性,所以比清算BTC/ETH更好。

通过 DAO,研究组织和媒体可以打破地域的限制,以社区的方式资助和生产内容。DAOrayaki将会通过DAO的形式,构建一个满足人们需求,一个民主治理和所有人都可以利用的公共媒体系统,从而实现真正意义上的去中心化。欢迎通过以下方式提交DAO的研究,瓜分10000USDC赏金池!了解去中心化自治组织(DAO),探讨最新治理话题,关注DAO的发展趋势,欢迎加入DAOrayaki社区!

Scan QR code with WeChat