一项估值实验:FIL现价的30%左右可能都是泡沫

当比特币突破了13000美元关口,创下16月新高时,一度涨到220USDT的FIL却跌破了30美金。在一片大涨的行情中,FIL的24H涨幅却是-13.78%,不知套在高位的小散和矿工们,此刻心情如何。

主网上线后的FIL真实价值是多少?能否通过理想的估值公式进行计算?本期非小号研究,就从FIL入手,计算一个币种去泡沫后的实际价值,对投资者来说可能有一定的参考性。

传统金融领域如何对一项资产进行估计

一个项目是否值得投资或一项资产是否值得投资该如何判断?这就涉及到了估计的问题。

宽泛的讲,估计的方法有很多,常见的有以下几种方法:

1.一种判断一个项目是否值得投资时,可以根据一个项目现在和未来的现金流,根据一定的折现率计算0时刻的净现值(NPV),如果净现值大于0,认为一个项目是值得投资的;

2.同样可以计算当NPV为0时项目的IRR是否大于市场贴现率,如果是那么这个项目是值得投资的;

3.直接用戈登公式对证券价格进行估计p = D /(rg)

这里涉及到的公式分别是:

净现值NPV=∑(CI-CO)(1+i)^-t,指未来资金(现金)流入(收入)现值与未来资金(现金)流出(支出)现值的差额。

内部回报率IRR公式,也就是资产潜在的回报率,其原理是利用内部回报率折现,投资的净现值恰好等于零。

戈登股利增长模型

但是这里有两个问题:

1.如何确定一个项目或一项资产的现金流?

2.贴现率该如何确定?

虽然罗斯的《公司理财》前几章讲的就是如何确定现金流和贴现率,但是很遗憾的是币圈的任何一个币种均没有类似财务报表的信息批露,也没有可以很明显的类似1年期国债利率的通用贴现率。

对FIL评估的思路

既然不能用传统金融的方法,那么币圈的一个特定币种该如何估计?如果不能直接正面估计,我们能否沿边验证一个币种是否被高估或低估。这里我们有两一个思路:

1.我们认为币种的年均线为长期持有成本,当币价高于平均成本时为高估计,当币价低于平均成本时为低估;

2.财务比率分析,某些城市盈余率(PE)的水平,当城市盈余率超过同行业平均水平时,币种估计为高估,否则为低估。

估计指标的计算

考虑到币圈的特殊性,我们对以上思路在计算时做了以下调整:

1.长期持有成本的均线计算我们选择周期为360天而不是A股中的260天;

2.PE计算中的1年持有期收益率我们采用1年币种的价差;

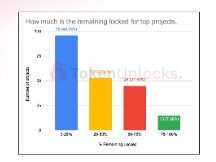

3.同行业平均PE水平的计算中,我们采用了非小号【去中心化存储】板块的20个币种作为同行业PE水平。

对FIL估计问题的定性和定量分析

1.定性分析——FIL是被高估计的

由上图可以看到,长期以来FIL6的价格都是高于年均线的,则FIL6的价值长期被市场高估。

我们知道,在传统金融中衍生品的价格在大多数情况下都是因此FIL6的价格略高于FIL被高估也被认为是合理的,但是高估计的程度在不到合理范围到此我们并不知道。

2.定量分析——FIL的价值被高估了多少?

市盈率(简称P/E或PER),也称“本益比”,市盈率=市值/净利润。一般是指股票价格除以每股收益(每股收益,EPS)的比率,如果放在币种的估值上,可以把PE理解为投资一个币种时,该币种的市值除以你投资币种所获得的净利润的值。

一般情况下,当一个币种的市盈率越低,市价相对于币种的盈利能力越低,表明投资回收期越短,投资风险就越小,该币种的投资价值就越大;反之则结论相反。

接下来,搞清楚FIL的PE值到底是高是低,我们就需要对比同行业的PE水平,而不是市场平均PE水平。

在整个市场中,因为不同的行业运行机制不同,导致不同的原因,比如可能会导致某些资产β值大于1,有些资产β值在0附近的,有些资产β值小于-1,由此导致在相同的经济周期中,不同发展阶段的行业的盈利出现了增长/不涨不跌/下降的不同情况。根据PE的计算公式也就出现了不同的PE水平。

但是因为同行业的企业所处的发展阶段相同,所以理论上PE应该在同一水平,相差不会特别大,尤其是领跑的几家企业PE应该大致相当。所以这里我们某种一个企业相对整个行业的盈利水平,我们要用企业的PE与同理,我们不能拿FIL的PE与BTC的PE进行对比,而是应该拿FIL的PE与非小号【去中心化存储】板块的币种PE水平做对比。

定量分析的结果

由上表可以得到FIL的PE为1.45,板块的PE水平为2.02,BTC的PE水平为4.37。根据PE的定义PE越小盈利水平接近。

这说明了:

1.根据PE的定义PE越小盈利水平的增长,所以FIL高于板块收益率,板块收益率高于市场平均收益率;

2.同样产生1元收益,FIL的票面成本为1.45元,板块的平均成本为2.02元,市场的平均成本为4.37元。如果1元的票面成本,对应的收益分别是1 / 1.45、1 / 2.02和1 / 4.37,得到结果分别是68.97%,49.5%和22.88%;

3.考虑到正常水平下FIL的收益率应该与板块的收益率相同,所以FIL的PE与板块PE持平情况下的真实价格应该为100 * 49.5 / 68.9,计算结果为当前价格的71.84%。

由上表得到的FIL30日平均PE为1.26,板块30日平均PE为1.71。通过与上边相同步骤的计算,我们可以得到:4.FIL的PE平均水平与板块PE平均水平持平情况下,FIL的真实价格应该为现价的73.68%

所以,综上所述:FIL的价格的确被高估了,并且经过PE指标的测算,计算结果是:FIL现价的30%左右可能都是泡沫。需要注意的是,本文主要通过把传统金融里对资产进行估值的方法,移植到币圈来进行计算,探讨的是仅从某种计算公式来验证FIL的真实价格,这肯定是存在很大的局限性的,没有将舆情或者项目本身的经济模型等考虑进去,最终的计算结果只能为大家提供参考,并不能构成任何投资建议,更不存在任何唱多抑或唱空的立场,之后非小号也将用更多新颖有趣的方法去测算实验。

Scan QR code with WeChat