SBF如何操纵FTX和Paradigm的“循环投资”套路

最新美国破产法庭文件揭示了SBF的所谓“循环投资”套路,他向大型型风险投资基金Paradigm投资了 2000 万美元,该基金随后入股了其加密货币交易所FTX,这个操作凸显了SBF和一些投资者之间存在某种“密切联系”。

“左口袋”到“右口袋”,“循环投资”套路深

2021 年底,SBF 投资了加密投资机构 Paradigm 旗下的管理基金,根据本周在破产法庭披露的信息,这家名为“Paradigm One”的基金资金管理后来投资于他的 FTX 和 FTX US。Paradigm One 当时是市场上最大的加密货币风险投资工具之一。作为交易的结果,SBF 投资了该基金并且又从中获得了融资,就像是把钱从“左口袋”移到了“右口袋”。

康奈尔大学法学院教授查尔斯怀特黑德指出:“这太奇怪了,虽然这样的安排没有什么内在的错误”,但却会让你感到非常怪异。”

FTX 去年 11 月倒闭后,SBF 对美国执法机构提出的欺诈和洗钱指控拒不不认罪,而他此前为自己的公司从外部投资者那里筹集了 18 亿美元。检察官和监管机构指控他欺骗了这些投资者,并将资金从 FTX 客户转移到自己的 Alameda Research 对冲基金,该基金在初创企业和加密货币的风险投资上投入了大量资金。

另一方面,总部位于旧金山的 Paradigm 由前红杉资本合伙人 Matt Huang 和 Coinbase 联合创始人 Fred Ehrsam 于 2018 年推出,该基金发言人回应称,SBF 与其基金的其他投资者一样,没有受到特殊对待,而且 Paradigm 还向 Paradigm One 的投资者披露了一般利益冲突,称该基金可能投资于其有限合伙人经营的公司。

截至目前,SBF 没有立即回应对此事置评请求。

会是一个深不见底的“兔子洞”吗?

值得一提的是,通过 Alameda Research,SBF 还向新加坡银行大华银行的分支机构 UVM和 Signum Capital投资了 500 万美元,但 Signum 和大华银行没有立即回应置评请求。

据英国《金融时报》报道,SBF 曾向风险投资公司管理的各种基金投资了数千万美元,这些基金也是 FTX 的支持者,其中包括红杉资本。 一位接近该公司的人士此前表示,Alameda Research 曾向红杉资本管理的基金投资了 2 亿美元,而且投资模式和其他基金有所不同。

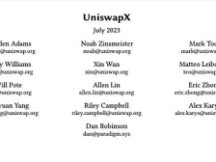

Paradigm 是 FTX 的主要投资者,该风投公司于2021 年 7 月帮助 FTX 的内部团队完成了 B 轮融资。 当时,Matt Huang 甚至将 SBF 称为“最特别的创始人之一,他们的愿景既雄心勃勃又独特地适应了加密货币的未来”。

几个月后,当 Paradigm One 于 2021 年 11 月推出时,Alameda Research 成为了该基金的投资者之一,持有价值 2000 万美元的股份,Alameda Research 后来又花费 500 万美元收购了 Paradigm One 基金的另一位投资者股份。根据提交给美国破产法庭的一份 FTX 股东名单,Paradigm One 基金随后加入了 FTX 及其美国分公司 FTX US 于 2022 年 1 月进行的一轮融资融资,当对这两家公司的估值达到了惊人 400 亿美元。

在 FTX 和 FTX US 在美国申请破产保护后,Paradigm 于 2022 年 11 月将其对 FTX 的 2.78 亿美元总投资减记至零,而当时对 SBF 充满信心的 Matt Huang在推特上表示,他对投资了一个最终不符合加密货币价值观的创始人和公司深感遗憾。

截至目前, SBF 首次披露的“循环投资”套路示例只有UVM Signum 和 Paradigm,还不清楚是否涉及到其他公司,但愿掉入这个陷阱的公司不会太多。

Scan QR code with WeChat