Themis Pro 新一代去中心化加密资产现货及衍生品聚合交易平台

DeFi发展史

2019年,Uniswap的诞生,标志着DeFi的诞生,Sushiswap开创了LP流动性性挖矿的先河,引爆2020年的DeFi之夏,AAVE,Compound,YFI等构建了第一代DeFi大厦的基础。

自从有了DeFi,区块链才真正显现了他的价值,去中心化,去信任,无需中介,全程记录,不可篡改等等优点才真正被大众熟知和认可。毫不夸张的说,DeFi是截止目前,区块链最成熟,最成功的应用,没有之一。

创新之路不停歇,时间来到2021年,解决DeFi流动性建设和留存问题的新一代DeFi协议开始展露头脚,其中的典型代表是ETH链上的OlympusDAO协议,其开创性的协议金库铸币机制,协议拥有流动性策略,以及其单币质押复利高收益模型,迅速成为DeFi界的翘楚。短短几个月时间Olympus金库累积的蓝筹加密资产超过10亿美元,代币价格高达数百倍的涨幅,希腊神话让无数人为之侧目。

Olympus疯狂扩张的过程,也伴随着危机,超过10亿美元的金库资产闲置,并没有为协议创造应有的价值,导致其治理代币OHM羸弱的价值捕获能力,最终OHM代币价格崩塌。Olympus协议的发展历程,值得深思,如果协议金库价值超过10亿美元的资产得到充分利用,源源不断为协议创造价值,为OHM代币提供更强有力的价值支撑,也许OlympusDAO早已成为能够和Curve分庭抗礼的DeFi航母。

Themis协议简史

2022年4月,部署在BSC链的DeFi2.0协议Themis V1正式上线,吸纳Olympus协议的优点,同时创造性的引入协议贡献代币$SC,双币模型,让协议原生代币$THS通胀更可控,协议发展更稳健。经过社区几个月实验性的推进,到2022年10月,Themis协议金库持有资产超过6,400,000美元,其中:USDT:1,800,000美元;THS-USDT LP:4,600,000美元。实验过程既验证了合约的可靠性,也验证了机制的可行性,取得了初步成功。

Themis V1运行的同时,团队也在思考如何解决Olympus协议金库资金无法为协议创造价值的弊端。在DeFi领域,能够真正创造价值的有DEX,借贷,收益聚合器等。DEX又可以细分为现货交易平台和衍生品交易平台。现货交易平台在各条公链都有成熟的产品,例如ETH链的Uniswap,Sushiswap,BSC链的Pancakeswap,TRON链的sunswap等,单纯的现货交易平台,不论在哪条公链都面临激烈的竞争,而且现货交易平台在TVL不充足时,难以支撑大额交易,盈收能力受到很大的限制。

反观去中心化衍生品交易,作为一个新兴领域,只有为数不多的几个产品,ETH链的DYDX,还有2022年强势崛起的arbtrium链的GMX是其典型代表。单论盈利能力,不论借贷,收益聚合器还是现货交易,都无法与衍生品(合约)交易相提并论,GMX在2022年7月上线,短短半年时间,营收近1亿美元。去中心化衍生品交易是一片蓝海市场,而且具备强大的营收能力,是充分发挥金库资产价值的绝佳选择。

在2022年年底,全球第二大中心化加密资产交易所,市值500亿美元的FTX破产,让更多人意识到去中心化金融(DeFi)才是未来。

经过Themis团队的反复研究论证,同时结合当前加密世界的现状,团队果断决策,将BSC链的Themis协议迁移至2023年3月14日主网上线的Filcoin生态的公链FVM。同时将Themis协议升级为Themis Pro,在FVM搭建基于ve(3,3)模型的去中心化现货和衍生品交易平台。

Themis Pro的独特运行机制

铸币模型建设Themis金库资金池

有别于传统的DEX和CEX,Themis Pro不采用AMM和订单簿的机制,而采用Themis金库资金池,金库资金池由一篮子的蓝筹加密货币组成,池子里有BTC/ETH/FIL/USDT等主流加密资产及稳定币,来满足用户现货交易和合约交易的需求。金库资金池中风险资产(价格波动的资产)和稳定币资产的占比为50/50,上下5%左右浮动。

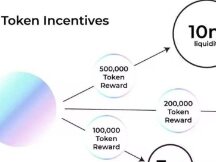

协议启动的早中期,重点是吸引足够的资金注入金库资金池,资金池越大,越能支撑更大交易量,这个阶段协议通过调节各类资产铸造$THS的优惠比例(折扣),包含BTC、FIL等风险资产和USDT、USDC等稳定币资产,以及$THS-USDT LP资产,因为套利空间的存在,用户乐于使用这些资产去金库铸造$THS,此时,金库资金池就越来越大。

Themis金库资金池资产调节机制

用户买入或者卖出某一资产,做空或做多某一资产会改变不同代币在池子中的存量,因此协议规定不同代币铸造$THS有不一样的价格,以此来平衡池子中各个代币的比例。

假设协议设定FIL在资金池占比权重20%。

当资金池中FIL代币总价值低于协议设定的目标权重20%时,说明金库资金池需要补充FIL,协议便自动调低FIL铸造$THS的价格(相对$THS交易价格有更高折扣),FIL铸造$THS更大的套利空间吸引用户使用FIL铸造$THS,以促使FIL在金库资金池中的占比权重逐步趋向协议设定的20%。

当资金池中FIL代币总价值高于协议设定的目标权重20%时,说明金库资金池暂时不需要补充FIL,协议便自动调高FIL铸造$THS的价格(相对$THS交易价格折扣变低,或者没有折扣,甚至负折扣),FIL铸造$THS套利空间变小,甚至消失,用户便暂时失去FIL铸造$THS的兴趣,自动阻止了FIL进入金库资金池。

Themis Pro代币交易价格获取

Themis Pro没有采用自动化做市商(AMM)的做市模式,而采用Themis金库资金池配合Chainlink预言机报价(数据来自Binance&Coinbase),来确定代币“真实价格”。Themis Pro属于预言机询价的资产通兑型去中心化交易平台,显见的优点分析如下:

实现零滑点现货及合约交易

相比传统的AMM自动做市模型,单笔交易额相对资金池越大,交易滑点越高,用户交易体验越差,而Themis Pro不论多大的交易量,只要单笔交易不超过资金池某一代币的总量,就没有任何滑点,大幅度提升用户在DEX交易加密资产的体验。

金库资金池的资金使用率大幅提升

零滑点的交易体验,让金库资金池可以承接更多大额交易,尤其是在Themis金库大量持有稳定币时,Themis Pro对稳定币的交易有着难以抗拒的吸引力,从而大幅度提升金库资金池资金利用率,和等量TVL的传统DEX相比,Themis Pro显然具有更强的营收能力,进而带来平台代币$THS更大的回购力度,更好的价格表现。

4.Themis Pro交易平台模型全览

5.Themis Pro优势总结

(1)交易零滑点,大额交易、稳定币交易优势巨大;

(2)交易手续费低于传统DEX和CEX;

(3)资金利用率高,平台盈利能力更强;

(4)全链上运行,无虚假交易,无暗箱操作;

(5)去中心化衍生品交易市场空间巨大,竞争对手少,FVM先发优势。

本文重点讲述了Themis协议的发展史,以及Themis Pro作为新一代去中心化现货和衍生品交易平台具有的优势。后续的文章将介绍Themis Pro的Ve(3,3)模型,以及其平台代币$THS,协议贡献值代币$SC的代币经济学。敬请期待!

微信扫描关注公众号,及时掌握新动向

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场