从LUNA再看算法稳定币的博弈

在美联储宣布加息后,加密市场整体下行,随后加密恐慌情绪加剧。而又适逢Terra生态团队LFG宣布调整UST-3Crv池的撤资间隙,巨鲸地址抛售UST,造成第一大算法稳定币UST严重脱锚,随后LUNA 出现崩盘,陷入死亡螺旋。一系列围剿UST的操作进一步带崩大盘,也让市场再次见证算法稳定币的博弈。

简单回顾该事件:Terra(代币Luna)是一个围绕稳定币(UST)构建的公链生态,Terra将自己的稳定币与公链业务进行了深度绑定。通过Terra官方推出的DeFi平台Ancho以极高的基本维持在20%左右APY(Annual Percentage Yield,即年化收益率,)塑造了稳定币需求,从而吸引用户,开始生态建设。设置机制为:每铸造一个UST,就必须烧掉价值1美元的Luna。Luna通过套利和铸币税机制维持UST对美元的锚定。在此过程中,实控方以套现或销毁 Luna 的方式获得资金;用套现的资金继续补贴,推动生态循环发展。然而在UST-3Crv池的撤资间隙遭做空,加之市场行情大波动的情况下,加剧用户恐慌,扩大抛售现象,同时LFG抢救机制难以维继,从而在加密用户面前上演了一系列博弈,也出现了算法失衡,稳定币脱锚,项目代币崩盘的现象。

作为第一大算法稳定币,UST的崩盘再度引发市场热议,算法稳定币难以为继吗?死亡螺旋是不可避免的吗?算法稳定币不是一个好的选择吗?

顶级稳定币代币排名

5月12日Coinmarketcap数据显示,按市值计算的顶级稳定币代币排名前五分别为,USDT、USDC、BUSD、UST、DAI。

(coinmarketcap上按市值计算的顶级稳定币代币排名 5月12日数据)

从主要的稳定币看,稳定币主要有三种模式:法定货币抵押的稳定币(USDT、USDC、BUSD)、加密货币抵押的稳定币(Dai)、以及算法稳定币(UST)。这三种模式也反映了稳定币从“连接法币世界”到不断走向“加密原生铸币”的路径。而从当前的发展来看,加密原生铸币的算法稳定币,虽然具想象力和颠覆性的创新,但全凭市场意愿和算法进行调控难以完备。其中充斥着大量的博弈、投机、套利等行为,自然在市场上充满争议。

法定货币抵押的稳定币

首先,稳定币诞生的背景是加密货币的价格波动巨大,其作为一种交换媒介,来连接数字货币世界与法币世界。

比特币、以太坊等主流加密资产都是非稳定币,其币值会随着市场波动不断发生变化。为了更好的实现资产的交易和兑换,为了与现实世界的连接方便,加密从业者希望创造一种“稳定币”,即拥有相对稳定的价值。

这时候出现了目前最常见、也可以说是最简单的一种法定货币抵押的稳定币,典型代表是USDT。2014 年 Bitfinex 组建的Tether Limited发行了 USDT,是一种具有稳定价值的加密货币,目前也是稳坐稳定币市场的头把交椅。Tether宣称每发行一个USDT,便向银行中存入1美元,以此锚定美元确保稳定。

这种法币储备抵押模式下,用户持有稳定币实际上是稳定币发行公司的的借据,中心化的发行公司将自身的资产进行抵押以发行稳定币,每个稳定币都对应其存在与银行的等值资产,确保用户所持有的稳定币可以按照比例兑换成法币。

通过法定货币抵押的稳定币,诸如USDT等,用户实现了法币—USDT(中心化公司发行)—加密资产的双向互通。

这种模式的优点显而易见,流程可观,有资产作为抵押,技术实现简单。当然缺点也显而易见,稳定币的发行公司是中心化私人公司,无法证明是否进行了足额抵押以及存在中心化公司倒闭、跑路等风险。一旦出现信任度缺失,会存在暴雷暴跌等情况。

当然,随后市场上出现了受监管的稳定币USDC和主流平台稳定币BUSD等。

数字资产抵押模式稳定币

如果说上述第一代法定货币抵押的稳定币是法币和加密货币的重要桥梁。那么第二代数字资产抵押模式稳定币(Dai)的出现则开启了去中心化稳定币的发展之路。

数字资产抵押模式稳定币的模式是,在区块链智能合约上抵押数字资产,从而发行锚定法币价格的数字货币。这种模式下,抵押物本身是BTC、ETH等主流数字货币。因为抵押物本身是去中心化的,而且可以通过智能合约保证执行,因此消除了法币抵押模式的信任风险。

主要优势是体现了区块链去中心化的思想,抵押物锁在智能合约中,公开透明,无法被挪用和冻结,也没有人和机构可以控制稳定币的发行。

但是缺点也有,由于抵押物加密货币的价格波动性巨大,容易出现“资不抵债”的情况,即所谓的“爆仓”清算等。 而发生清算导致价格继续下跌,而价格下跌进一步导致更多的清算,由此产生连锁效应。比如2020年3.12黑天鹅事件之后,发生的一系列清算情况。后续为应对市场风险,MakerDAO引入了一些中心化资产作为抵押品,如USDC、wBTC等,为了稳定性,MakerDAO在去中心化方面做出了一定的权衡。

算法稳定币

随着上述第一代和第二代稳定币逐步获得广泛的采用,追求加密领域原生铸币的愿景不断发展,无抵押/算法式(铸币权模式)的稳定币出现。

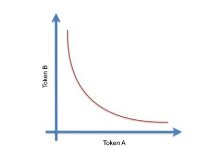

铸币权模式的稳定币,与前两者的抵押模式不同,前两者使用了中心化和去中心化的资产做抵押,而铸币权模式是算法央行的模式,中心思想是通过算法自动调节市场的代币的供求关系,进而将代币的价格稳定在和法币的固定比例上。

那么算法自动调节又是如何实现的呢?简单来说:无抵押/算法式稳定币可以称铸币权模式稳定币,这种模式,顾名思义,真正实现了加密领域原生代币,与现实世界存在的是类比关系。功能上来讲,它们的货币政策类似于中央银行的货币管理方式。现实中,央行可以通过调整利率(存款准备金率、基础利率等)、债券的回购与逆回购、调节外汇储备等方式来保持购买力的相对稳定,而在算法稳定币中,所谓的算法调节就是算法银行也可以通过出售、回购股份、调节挖矿奖励来保证稳定币的价格相对稳定。

算法稳定币主要是想通过模拟中央银行的货币政策职能,在稳定币价格高于锚定价格时增加市场供给,在稳定币价格低于锚定价格时后回收供给,以此维持稳定币价格的均衡。算法稳定币可以说是至今最具想象力和颠覆性的项目之一,它实现了在没有中央银行的情况下对货币流通量进行调节的这一中央银行的职能,创造了“没有中央银行”的“中央银行模式”。

算法稳定币在2018年就出现了,不过当时还没有现在这么火。算法稳定币的鼻祖当属AMPL(Ampleforth),也是第一代算法稳定币。随后又出现了ESD模式、Basis模式、FRAX部分算法稳定币等。有意思的是,当时算法稳定币的出圈却是以“不稳定的价格”吸引了行业的目光。在2020年由 AMPL 带领的 ESD、BASIS 、FRAX等暴涨行情让算法稳定币热度居高不下。

市场研究员指出,当时人们发现可以基于算法稳定币自身的算法特性进行投机,从而获取高收益。算法稳定币可以说是至今最具想象力和颠覆性的创新之一,但全凭市场意愿和算法进行调控难以完备。想通过算法完全抵消中心化机构所带来的价格控制,但自身又没有足够的市场认可度以保持自身的价格稳定性,通过给予套利空间的模式冷启动,导致进入的大部分用户是为了获取早期“暴富螺旋”的超额收益,而非真正使用算法稳定币作为支付工具或者价值储藏工具。如果该稳定币的需求萎缩或遭遇信任危机,那么算法银行将不得不发行更多的股票和债券,这样在未来又会转换为更多货币的供给,进而陷入死亡螺旋。

LUNA为什么会陷入死亡螺旋?

Terra(代币Luna)是一个围绕稳定币构建的公链生态,其商业目标可以归纳为两点:推动Terra公链的繁荣;推动其以UST(一种算法稳定币)为代表的稳定币的大规模采用。无论是稳定币还是公链,项目方都能从其发展中获益和间接抽税(寻租)。Terra也通过稳定币+公链的模式成功出圈。

Terra将自己的稳定币与公链业务进行了深度绑定,具体来说,体现在:Terra 的公链生态为稳定币提供了初始应用场景,解决了稳定币最大的难题,即冷启动。UST等稳定币需要销毁 Terra的代币Luna 来铸造,稳定币发行规模越大,Luna 通缩规模越大,总供给越小,反之当UST被反向赎回为Luna,则Luna的供给则会增加。每铸造一个UST,就必须烧掉价值1美元的Luna。Luna通过套利和铸币税机制维持UST对美元的锚定。如果$UST价格为> 1$,则有机会销毁$Luna ,铸造$UST,并将与挂钩的差额作为利润。如果UST为< 1$,可以为$Luna烧掉$UST以恢复挂钩。以低于1美元的价格购买1 UST并获得价值1美元的Luna。然后卖出$Luna获利。随着对$UST的需求不断增长,Luna一天天被烧毁。

同时,Terra官方在2021年3月推出DeFi平台Anchor Protocol(以下简称Anchor),借贷协议Anchor作为“国有银行”的角色,承诺了20% 的超高活期收益率,以此吸收公众存款(以 UST 的形式)。

因此Terra实现了循环发展,在公链内自造 DeFi 场景并提供补贴(Anchor 为代表),塑造了稳定币需求;需求推动了 UST 的铸造规模,用户开始被引入;提高生态的数据表现,如 TVL、地址数、转账活跃度和参与生态的项目数;指标的提振强化了 Luna 叙事的吸引力;基于共识和基本面的改善,得以推动与更多头部项目的合作;叙事和共识的增强,提升了 Luna 的交易广度(投资者的人数和区域)和交易深度,并逐步推高价格;实控方以套现或销毁 Luna 的方式获得资金;用套现的资金继续补贴,推动以上循环。

但以上的逻辑在于实控方以套现或销毁 Luna 的方式获得资金能够支持Anchor提供的补贴。如果该稳定币的需求萎缩或遭遇信任危机,引发市场大量抛售,即便LFG 护盘也难以为继,则很容易陷入死亡螺旋。当然,LUNA的崩盘有巨鲸围剿的因素存在,但总体上与算法稳定币在试图制定一个经济体的货币政策时,全凭市场意愿和算法进行调控难以完备相关。

可以说,算法稳定币的创新与困难同在已经成为市场共识,甚至不少交易产品都考虑到了算法稳定币脱钩的因素。比如,欧易OKX官方推特消息,5月8日LUNA价格跌至65USDT、UST价格首次出现短暂脱钩,触发风控系统,欧易OKX已启动自动赎回机制,将用户的资产全部从链上赎回进行发放。赎回到账时,UST价格为0.996USDT。

值得一提的是,从UST失去锚定开始,截止5月12日,稳定币市场也出现一系列连锁反应。首先是USDT一度下跌至0.94864美元,脱锚超5%。不过Tether首席技术官PaoloArdoino在推特上提醒称,Tether正通过tether.to以1美元的价格执行USDT赎回。过去24小时内已赎回超过3亿,可以说毫无压力。而USDC因受监管的特性一度上涨,不过截止发稿,USDC现回落至1.017USDT。

欧易OKX对此指出,USDT Curve池出现偏离后,关于”USDT暴雷”的言论大范围出现,导致有部分资金不计成本地以兑换的方式出逃,造成了USDT兑其他稳定币的汇率异常波动。

目前来看,有过度避险的嫌疑。USDT与算法稳定币和加密资产超额抵押的稳定币不同,有着相对更加可靠的价值支撑,更好的流动性,以及久经考验积累下的共识。再考虑到每当市场受挫下行时,都有类似的虚假消息出现,所以不必过于恐慌。

事实上,加密市场历来崇尚创新,即便在USDT、USDC已然蓬勃发展之后,市场对于算法稳定币仍有期待,主要是因为算法稳定币试图构建算法央行、实现数字原生的创新,但由于其与大量的博弈、投机、套利等行为共存也出现了不少崩盘时刻。可见范围内,算法稳定币的社会实验还有很长的路要走。

稳定币监管新动向

值得一提的是,随着UST失去锚定一事的迅速发酵,不少监管机构对于稳定币的监管也提上日程。

5月12日消息,美国财长耶伦:Terra是稳定币风险的真实例子。财政部正在加紧制定稳定币风险报告。 耶伦重申需要为稳定币制定一个全面的框架。

此外,市场监管机构协会国际证券委员会(IOSCO)主席阿什利·阿尔德(Ashley Alder)表示,目前迫切需要一个负责协调全球加密货币监管的联合机构,并可能在明年内成为现实。

5月10日消息,美联储周一发布最新《金融稳定报告》,并强调稳定币的挤兑风险。该报告写道,某些类型的货币市场基金(MMF)和稳定币仍然容易出现挤兑,国内银行的资本风险较低,但一些货币市场基金、债券基金和稳定币仍存在结构脆弱性。 早在1月份,美联储研究人员就发表关于稳定币风险和收益的研究,研究报告称,如果国会不制定针对该行业的新法律,金融稳定监督委员会可能会介入监督稳定币。

5月11日消息,在亚特兰大联储主办的金融市场会议上,美国财政部负责国内金融事务的副部长、美国总统金融市场工作组(PWG)报告牵头人Nellie Liang表示,即使是现在基本上没有受到审慎监管的稳定币,也要遵守国家层面的银行保密法(BSA)、反洗钱(AML)要求。

5月12日消息,根据一份文件,欧盟委员会在考虑对稳定币取代法定货币广泛使用的能力进行严格限制。欧盟财政部长提出了强硬措施,旨在阻止稳定货币取代欧元,并要求,如果单日交易量超过100万或交易金额超过2亿欧元,就停止发行。该文件被标记为“非纸面文件”,意味着它不反映委员会的正式立场。欧盟议员和政府正试图敲定具有里程碑意义的加密货币法律,即《加密资产市场监管》(MiCA),委员会将在后期进行闭门谈判。

而在今年4月份,英国财政部还表示,打算通过立法将某些稳定币纳入监管范围,某些稳定币有可能成为包括零售客户在内的广泛支付方式,经过修订的电子货币框架可以提供一个一致的框架来监管稳定币的发行以及钱包和托管服务的提供。

微信扫描关注公众号,及时掌握新动向

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场